Fördermittelberatung für die Kaufpreisfinanzierung beim Kauf von kleinen und mittleren Unternehmen

Eigenkapitallösungen aus Förderprogrammen – damit der Kaufpreis sinnvoll finanziert werden kann

Unternehmensnachfolgen bzw. Unternehmensverkäufe, bei denen ein Käufer mit zu wenig Eigenkapital ausgestattet ist, führen meist nicht zu erfolgreichen Unternehmenstransaktionen. Je weniger Eigenkapital der Käufer zur Verfügung hat oder in der Lage ist einzusetzen, desto geringer ist die Wahrscheinlichkeit das eine Unternehmensnachfolge mit einem vom Unternehmensverkäufer gewünschten Verkaufspreiszahlung umgesetzt wird. Projekte mit wenig Eigenkapital sind im Regelfall Zeitverschwendung für alle Beteiligten.

Ist das Eigenkapital zu gering, muss mehr Fremdkapital aufgenommen werden. Je mehr Fremdkapital aufgenommen werden muss, weil das Eigenkapital in der Summe zu gering ist, desto höher ist nach dem Unternehmenskauf für den Käufer die finanzielle Belastung auf den Cash-Flow. Damit steigt das Risiko, dass im Unternehmen zu wenig Liquidität vorliegt und das schreckt Finanzpartner, wie zum Beispiel Banken, ab.

Die wirtschaftlichen Risiken, die mit einem Nachfolgeprojekt durch Unternehmenskauf einhergehen, sind bei wenig Eigenkapital zu hoch und werden somit im Regelfall nicht mit einer sinnvollen Finanzierung umgesetzt werden können. Es kommt zur Absage eines Kreditinstitutes und der Kaufpreis ist nicht vom Käufer darstellbar. Es braucht somit immer Eigenkapital in ausreichender Summe und Höhe.

Für den Unternehmensverkäufer sollte das (bare) Eigenkapital des Käufers aus verschiedenen Betrachtungswinkeln entscheidend sein. Das Eigenkapital des Käufers ist stellvertretend für entscheidende Faktoren zu betrachten:

- Je mehr Eigenkapital der Käufer hat, desto weniger Fremdkapital benötigt der Käufer von Finanzpartnern bzw. Kreditinstituten. Je weniger Fremdkapital der Käufer für den Kaufpreis zusätzlich zu seinem Eigenkapital benötigt, desto weniger Risiko hat die Bank des Käufers. Je weniger Risiko die Bank des Käufers eingeht, desto weniger Risikovorsorge muss die Bank selbst vorhalten. Das wiederum wirkt sich auf den Zins, die Besicherung und auch die Rahmenparameter der Rückzahlung des Fremdkapitals aus.

- Je mehr Eigenkapital der Käufer vorhält, desto unabhängiger kann das zu kaufende Unternehmen auch in schwierigen Wirtschaftslagen operativ arbeiten. Das Eigenkapital steht dem Unternehmen langfristig und grundsätzlich ohne Besicherung oder/und ohne Rückzahlung zur Verfügung. Mit diesen Eigenschaften des Eigenkapitals ist ein zu kaufendes Unternehmen weniger unter finanziellen Druck und ist weniger vom Untergang bedroht. Eigenkapital steht als Haftkapital zur Verfügung und ist damit der wichtigste Faktor bei Unternehmenskäufen

- Je mehr Eigenkapital der Käufer einsetzt, desto stärker wiegt auch die Überzeugungskraft des Käufers gegenüber Dritten bzw. der Öffentlichkeit. Das können Finanzpartner sein, Lieferanten, Kunden, Mitarbeiter und andere Marktteilnehmer. Starke Eigenkapitalpositionen deuten auf eine starke Überzeugung des Käufers hin und machen den Käufer verhandlungsstark. Eine geringe Eigenkapitallage kann hingegen als Zeichen der wirtschaftlichen bzw. persönlichen Kapitalschwäche gedeutet werden.

- Je mehr Eigenkapital desto stärker und größer ist die Finanzierungsreichweite des Unternehmens. Die Eigenkapitalmenge hat dabei direkten Einfluss auf die mögliche Menge an Fremdkapital, da damit auch der Verschuldungsgrad und andere betriebswirtschaftliche Bilanzkennzahlen wesentlich beeinflusst werden. Dies wiederum hat direkten Einfluss auf das Rating des Unternehmens und somit auch auf die Bonität und Zukunftsfähigkeit des Unternehmens.

Eigenkapital: Wieviel soll es sein?

Bei Unternehmensnachfolgeprojekten bzw. Unternehmenskaufen wäre ein Eigenkapital von ca. 30% beim Käufer ideal. Ein Kaufpreis von einer Million Euro hätte dann dreihunderttausend Euro bares Eigenkapital beim Käufer. Eine Fremdfinanzierung von dann siebenhunderttausend Euro würden den Kaufpreis vollständig darstellen.

Was aber tun, wenn der Käufer nicht 30% bares Eigenkapital zur Verfügung hat, diese aber zwingend dargestellt werden müssen, da es (beispielhaft) sonst nicht zu einer Finanzierung für den Kaufpreis kommt?

Was könnte als Eigenkapitalergänzung herangezogen werden? Welche Förderprogramme haben Eigenkapitalfunktion? Was muss an Förderprogrammen beantragt werden, wenn Eigenkapital genutzt werden soll bzw. muss?

In verschiedenen Förderprogrammen, die von staatlicher Seite angeboten werden, ist die Ausgestaltung so ausgerichtet, dass spezielle Förderprogramme als Eigenkapital vom Käufer genutzt werden können. Mit diesem Eigenkapital aus Förderprogrammen, kann das eigene vorhandene Eigenkapital des Käufers aufgestockt bzw. wesentlich besser dargestellt werden.

Der Kaufpreis bei einem Unternehmenskauf kann damit wesentlich leichter mit öffentlichen Förderprogrammen finanziert werden. Neben den Haftungsfreistellungsoptionen, den Tilgungsfreistellung, etc. – gibt es gerade im Thema der Unternehmensnachfolge öffentliche Förderprogramme als Eigenkapital(-ersatz), die zur Co-Finanzierung bei wenig Eigenkapital für die Kaufpreisfinanzierung herangezogen werden können. Dies ist insofern sehr wichtig, da Eigenkapital – eigenes oder aus Förderprogrammen – keine und eine nur sehr verspätete Rückzahlung erfordern bzw. ermöglichen.

Eigenkapitalprogramme seitens der öffentlichen Hand gibt es bei Förderbanken und/ oder auch bei mittelständischen Beteiligungsgesellschaften. Die speziellen Ausgestaltungen, um das rückzahlbare Eigenkapital seitens des Käufers auch langfristig als Eigenkapital für die Kaufpreisfinanzierung zu verbuchen, sind in umfangreichen Regelwerken erläutert.

Eigenkapital ist nicht gleich Eigenkapital

Steigen wir in das Thema Eigenkapital ein und erkennen, wie es sein kann, dass Förderprogramme als Eigenkapital ausgestaltet werden können – und das ist so in speziellen Förderprogrammen vorgesehen.

Eigenkapital ist nicht gleich Eigenkapital. Steuerlich und/oder bilanziell betrachtet, kann Kapital auf verschiedene Art und Weise dargestellt werden. Es kommt auf die Rahmenparameter der Kapitalüberlassung an. So kann es sein, dass Fremdkapital aufgrund einer vertraglichen Ausgestaltung der Förderprogramme, beim Käufer wie Eigenkapital genutzt und angewendet werden kann. Es sind somit die Richtlinien und Verordnungen, die „normales“ Fremdkapital, zu Eigenkapital umgestalten und so den Käufer mit Eigenkapital unterstützen.

Dieses Eigenkapital ist langfristig zurückzuzahlen und ist mit weiteren Rahmenparametern ausgestaltet – um es eben zu Eigenkapital zu gestalten. Ein Gestaltungsmißbrauch liegt hierbei nicht vor, da die Richtlinien dieser speziellen „Eigenkapitalförderprogramme“ auf die Situationen bei wenig Eigenkapital zugeschnitten sind.

Oftmals wird dann dieses „fremde Eigenkapital“ als Mezzaninekapital benannt. Das Thema Mezzanine füllt an anderer Stelle bereits viele Bücher, sodass wir uns hier auf die Förderprogramme konzentrieren, die in den Bereich der Mezzanine Programme bzw. Eigenkapitalprogramme anwendbar sind.

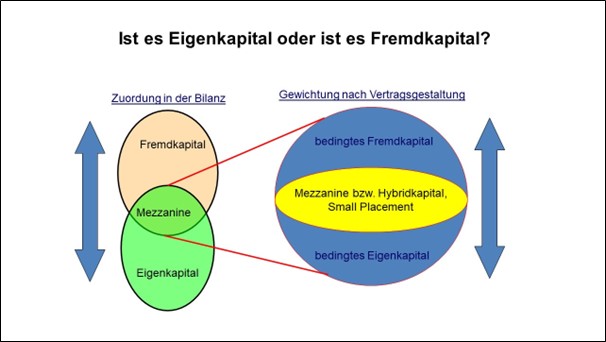

Grafik: Kai Schimmelfeder „Eigenkapital oder Fremdkapital“, Erläuterung: Je mehr Eigenkapitaleigenschaften eine Kapitalüberlassung vertraglich vereinbart hat, desto eher kann es als wirtschaftliches Eigenkapital verbucht werden. Die Abgrenzung zwischen Eigenkapital und Fremdkapital nach der IFRS-Rechnungslegung ist abhängig von den Rückforderungsmöglichkeiten der Kapitalgeber. Es kommt somit auf die Vertragsgestaltung der Kapitalüberlassung an

Der aus dem Italienischen abgeleitete Begriff Mezzanine wird in der Architektur als Bezeichnung für ein Zwischengeschoss verwendet. Im Bereich Finanzierung dient der Begriff Mezzanine als Oberbegriff für Finanzierungsinstrumente, die aufgrund ihrer rechtlichen und wirtschaftlichen Charakteristika bilanziell zwischen Eigenkapital und Fremdkapital einzuordnen sind. Oftmals werden diese Finanzierungsinstrumente daher auch als hybride Finanzierungsformen bezeichnet. Mezzanine-Kapital ist also keine eigenständige Finanzierungsform, sondern setzt sich aus bereits bekannten Finanzierungsinstrumenten der Unternehmensfinanzierung zusammen.

Unternehmensfinanzierungen trennen sich in zwei große Bereiche auf: Fremdkapital und Eigenkapital. Fremdkapital sind z.B. Kredite und Darlehen. Das Fremdkapital ist nicht am wirtschaftlichen Erfolg des Unternehmens beteiligt. Eigenkapital hingegen, sind Mittel, die dem Unternehmen aus dem Gesellschafterkreis oder durch eigenkapitalähnliche Formen gewährt werden. Die Gesellschafter oder Eigenkapitalgeber sind am Vermögen bzw. am Erfolg des Unternehmens beteiligt.

Wenn das Unternehmen erfolgreich ist, kann sich der eigenkapitalgebende Gesellschafter (o.ä.) auch auf eine gute Dividende seines Kapitals freuen. Banken, die als Fremdkapitalgeber am Unternehmen „gebunden“ sind, haben vom Erfolg des Unternehmens keinen weiteren Vorteil.

Banken bekommen Ihre Zinsen aber auch, wenn es dem Unternehmen wirtschaftlich schlechter geht. In diesen Zeiten werden den Gesellschaftern dann keine positiven Nachrichten verkündet. Sie bekommen keine Gewinne ausgezahlt. Ganz im Gegenteil: Um Ihre schon getätigte Investition zu schützen, kann es sein, dass weiteres Kapital ins Unternehmen transferiert werden muss. Es wird Kapital „nachgeschossen“.

Fremdkapital ist also im Allgemeinen am Erfolg eines Unternehmens nicht beteiligt. Doch erwartet der Fremdkapitalgeber seine Zinsen und die Tilgung des Fremdkapitals pünktlich. Eigenkapitalgeber müssen mit dem vollständigen Verlust Ihrer Investition rechnen – können aber auch auf eine wesentlich bessere Gewinnchance hoffen. Eigenkapitalgeber sehen Ihre Gewinnchance dementsprechend in dem Unternehmen und dem Konzept. Die Kapitalgestellung durch Fremdfinanzierung beruht fast ausschließlich auf Sicherheitenhinterlegung (Bank).

So wird aus Fremdkapital das begehrte Förderprogramm-Eigenkapital

Die Finanzierung mit dem Förderprogramm-Eigenkapital zeichnet sich durch bestimme Eigenschaften aus, von denen einige dem Eigenkapital und andere dem Fremdkapital zugeordnet werden können. Eine typische Eigenschaft der Finanzierung mit diesen speziellen Förderprogrammen, die auch beim Eigenkapital zu finden ist, ist die vertragliche vereinbarte Nachrangigkeit. Das bedeutet, dass im Insolvenzfall die Förderprogramm-Eigenkapital-Kapitalgeber erst nach anderen Gläubigern bedient werden. Vor allem aus dieser Eigenschaft wird die Zuordnung als wirtschaftliches Eigenkapital abgeleitet.

Ein weiteres Charakteristikum von ist die Langfristigkeit der Kapitalüberlassung. Und: Die Bereitstellung des Kapitals ist für den Kapitalgeber zudem oftmals mit einer Beteiligung an der Steigerung des Unternehmenswertes verbunden. Bei der Finanzierung mit diesen speziellen Förderprogrammen als Eigenkapital wird zudem weitgehend auf die Stellung von Sicherheiten oder Bürgschaften verzichtet.

In vielen Förderprogrammen, die speziell als Eigenkapitalprogramm angeboten werden, sind oft Vereinbarungen wie folgt erläutert: Die Kapitalgeber des Förderprogrammes „xy“ verzichten im auf Mitspracherechte im operativen Geschäft. Investitionskriterium ist ein stabiler Cash-Flow in den nächsten Jahren, aus dem der Kapitaldienst bedient werden kann. Das Unternehmen, in das investiert werden soll, soll zudem ein hohes Wachstumspotential und finanzielle Stabilität besitzen. Die Kompetenz des Management-Teams ist bei der Entscheidung für oder gegen eine Investition in das Unternehmen von Bedeutung.

Die Förderprogramme haben, um als Eigenkapital genutzt zu werden, grundsätzliche Regelungen in der Kapitalüberlassung. Je nach Förderprogrammvertrag sind diese stärker oder schwächer ausgeführt:

• Erfolgsabhängigkeit am Unternehmen

• Teilnahme am Unternehmensverlust bis zur vollen Höhe

• Langfristigkeit der Kapitalüberlassung (mindestens sieben Jahre)

• Nachrangabrede, d.h. Nachrangigkeit der Forderung im Insolvenz- oder Liquidationsfall

• „keine“ vorzeitige Kündigung (Ausnahmen, Covenants)

Vorteile mit dem „fremden Eigenkapital“

Die Eigenkapitalförderprogramme müssen zwar langfristig zurückgezahlt werden, - haben aufgrund der vertraglichen Ausgestaltung mir der jeweiligen Förderstelle viele Vorteile:

• gewinnabhängige Gläubigerrechte

• keine Verwässerung der Gesellschafterstruktur

• steuerliche Abzugsfähigkeit von Dividendenzahlungen trotz Eigenkapitalcharakters

• Diversifikation der Finanzierungsquellen

• Stärkung der haftenden Eigenkapitalbasis (Ausweisung in der Bilanz)

• ist wirtschaftliches Eigenkapital ohne Sicherheitengestellung

• damit Verbesserung des Ratings bzw. Bonität bei mittel bis langfristige Kapitalüberlassung (Planungshorizont)

Praxisbeispiel – Schritt für Schritt zu mehr Eigenkapital:

Das Praxisbeispiel für eine Million Euro kann durch verschiedene Eigenkapitalprogramme der öffentlichen Förderung aufgebaut werden. Zuerst wird das Eigenkapital das Käufers betrachtet. In diesem Fall sind es 50.000€. Nach Besprechung mit dem Käufer konnte erreicht werden, dass aus dem Verwandtenkreis weitere 50.000€ zur Verfügung gestellt wurden. Diese Kapitalüberlassung wurde direkt mit den Eigenschaften von Eigenkapital ausgestaltet und konnte damit als Eigenkapital des Käufers herangezogen werden.

Damit hatte der Käufer 100.000€ Eigenkapital. Gleichzeitig wurde ein erstes Förderprogramme (Mezzaninfonds Deutschland) genutzt, um weitere 50.000€ als Eigenkapital zu bekommen. Dieses Eigenkapital wird langfristig gestellt und führt in den ersten Jahren nach dem Kauf nicht zur Rückzahlungsbelastung. Mit den bisherigen Eigenkapitalkomponenten in Höhe von 150.000€ war die Mittelständische Beteiligungsgesellschaft bereit, in gleicher Höhe 150.000€ zusätzliches Kapital als Eigenkapitalergänzung (pari zu vorhandenem Eigenkapital) zu stellen.

Das Eigenkapital hatte somit eine Summe von 300.000€ aus mehreren Förderprogrammen, Verwandtenkapital und dem vorhandenen (barem) Eigenkapital des Käufers. Damit konnte die Finanzierungsreichweite auf die benötigte Kaufpreissumme von einer Million Euro ausgebaut werden und der Kaufpreis wurde bedient. Die Eigenkapitalpositionen werden frühestens nach sieben Jahren in die Rückführung gebracht und sind damit kein wesentlicher Belastungsfaktor in den ersten Jahren nach den Unternehmenskauf. Der Cash-Flow kann für das Wachstum genutzt werden und das Unternehmen, kann die bessere (weil geschonte) Liquidität in neue Produkte, neue Märkte und/oder neue Entwicklungen investieren und damit die Erfolgsaussichten des Unternehmens steigern

Aus den über 5.100 Förderprogrammen gibt es wiederum unter hundert Förderprogramme, die das Thema Eigenkapital darstellen können. Hier nachfolgend einige Förderprogramme als Auswahl aus verschiedenen Bundesländern bzw. für Unternehmenskäufe in Deutschland, die dazu nutzbar sind:

Mikromezzaninfonds-Deutschland

- Förderziel: Stärkung der Eigenkapitalbasis junger, kleiner Unternehmen und von Existenzgründern (zum Beispiel Unternehmenskauf)

- Vorhaben: Investition zur Errichtung eines neuen oder die Fortführung eines bestehenden Unternehmens

- Fördergebiet: Bundesrepublik Deutschland

- Förderart: Beteiligung

- Haftung: Es sind keine Sachsicherheiten zu stellen

- Förderbetrag: Max. 150.000 EUR

- Bemessungsgrundlage: Investitionskosten

- Zusatzinformation: Der Kapitalgeber hat kein Stimm- bzw. Einflussnahmerecht.

- Laufzeit: 10 Jahre

- Einmalige Gebüahr: Bearbeitungsentgelt von 3,5 % der Einlage, zahlbar bei Auszahlung

- Laufende Gebühr: 8 % p.a., zahlbar jeweils vierteljährlich nachträglich, variable Gewinnbeteiligung von maximal 1,5 % p.a.

- Zusatzinformation: Die Tilgung erfolgt ab dem 8. Jahr in drei gleichhohen Jahresraten.

- Beschäftigte: Max. 49

- Firmensitz: Antragsteller müssen ihren Sitz in Deutschland haben

- Zusatzinformation: Spezielle Zielgruppen sind Unternehmen, die ausbilden, die aus der Arbeitslosigkeit gegründet werden, oder von Frauen oder Menschen mit Migrationshintergrund geführt werden. Auch gewerblich orientierte Sozialunternehmen und umweltorientierte Unternehmen sollen besonders angesprochen werden.

- Vergabebedingungen: Sanierungsfälle und Unternehmen in Schwierigkeiten sind ausgeschlossen.

- Antragsverfahren: Die Antragstellung erfolgt über die Mittelständische Beteiligungsgesellschaft, in dem Bundesland, wo die Investition erfolgt.

Beteiligungen der Beteiligungsgesellschaft Hamburg

- Förderziel: Stärkung der Eigenkapitalbasis, Verbesserung von Bonität und Rating, Vergrößerung des Finanzierungsspielraums, Ermöglichung einer langfristigen Planungssicherheit, Sicherung der unternehmerischen Unabhängigkeit

- Vorhaben: Abhängig von der Beteiligungsart, z. B.: Existenzgründung, Betriebsübernahme, Unternehmenswachstum, Anteils-/Unternehmenskäufe und Nachfolgeregelungen

- Fördergebiet: Hamburg

- Förderart: Beteiligung

- Förderbetrag: Max. 500.000 EUR

- Finanzierungsanteil: Maximal bis zur (vorhandenen) Kapitalparität einschließlich künftiger Perspektiven

- Kombinierbarkeit: Eine gleichzeitige Förderung durch Dritte - Hausbank oder andere Kapitalgeber - ist möglich.

- Zusatzinformation: Für Beteiligungen der Beteiligungsgesellschaft Hamburg an bestehenden und neu gegründeten kleinen und mittleren Unternehmen der gewerblichen Wirtschaft kann die Bürgschaftsgemeinschaft Hamburg Garantien übernehmen.

- Laufzeit: Die Laufzeit richtet sich grundsätzlich nach dem Bedarf und den Möglichkeiten des Kunden und der Beteiligungsart und kann bis zu 10 Jahre betragen.

- Einmalige Gebühr: Es ist ein einmaliges Bearbeitungsentgelt zu entrichten. Die Höhe ist abhängig von der Finanzierungsart der Beteiligung.

- Laufende Gebühr: Es ist jährlich ein laufendes Bearbeitungsentgelt zu entrichten. Die Höhe ist abhängig von der Finanzierungsart der Beteiligung.

- Firmensitz: Die Betriebsstätte des Unternehmens muss sich im Fördergebiet befinden

- Vergabebedingungen: Überzeugendes Geschäftskonzept mit Darstellung der geschäftlichen und strategischen Ausrichtung, des Marktumfeldes und der Wettbewerbsposition, Kooperatives Management-Team mit transparenter Gesellschafterstruktur, Vorlage einer professionellen Darstellung von Umsatz- und Ertragsentwicklung sowie von künftigen Wachstumspotenzialen

Mittelständische Beteiligungsgesellschaft Baden-Württemberg

- Förderziel: Stärkung der Eigenkapitalbasis

- Vorhaben: Betriebsübernahme oder tätige Beteiligung in Verbindung mit einer Existenzgründung

- Fördergebiet: Baden-Württemberg

- Förderart: Beteiligung

- Förderbetrag: Min. 25.000 EUR / Max. 750.000 EUR

- Finanzierungsanteil: Höhe der Beteiligung orientiert sich u.a. am Eigenkapital der Firma bzw. Eigenmitteln des Übernehmers zuzüglich ERP-Kapital für Gründung

- Bemessungsgrundlage: Entstehender Kapitalbedarf, u. a. Kaufpreis, Investitionen

- Zusatzinformation: Verbürgung der Komplementärfinanzierung durch Bürgschaftsbank möglich

- Laufzeit: Max. 10 Jahre, vorzeitige Rückzahlung gegen Agio möglich

- Einmalige Gebühr: 1,00 % der genehmigten Beteiligung (bei gleichzeitiger Verbürgung eines Kredites 0,75 %)

- Laufende Gebühr: Jahr 1 - 3: (fest): 3,75 % p.a. zzgl. 2,0 % p.a. gewinnabhängig

- Jahr 4 - 6: (fest): 5,00 % p.a. zzgl. 2,0 % p.a. gewinnabhängig

- Ab Jahr 7: (fest): 5,75 % p.a. zzgl. 2,0 % p.a. gewinnabhängig (jeweils vom Beteiligungsbetrag)

- Status: BetriebsübernehmerInnen

- Qualifikation: Die erforderliche fachliche und kaufmännische Qualifikation muss vorhanden sein.

- Beschäftigte: Bis zu 249 (zu übernehmendes Unternehmen)

- Vorjahresumsatz: Max. 50 Mio. EUR (zu übernehmendes Unternehmen)

- Bilanzsumme: Max. 43 Mio. EUR (zu übernehmendes Unternehmen

- KMU-Klausel: Die drei Kriterien (Beschäftigtenzahl, Jahresumsatz oder Jahresbilanzsumme, Unabhängigkeit) müssen entsprechend der Empfehlung der Kommission vom 6. Mai 2003 gleichzeitig erfüllt sein.

- Firmensitz: Unabhängig vom Sitz des Unternehmens muss die Maßnahme im Fördergebiet durchgeführt werden.

- Vergabebedingungen: Erfolg versprechendes Übernahmekonzept, Angemessener Kaufpreis, Persönliche Garantie, Das Unternehmen darf sich nicht mehrheitlich im Besitz eines reinen Finanzinvestors befinden

Kommentar schreiben